Sau khi chính thức tăng mức giảm trừ gia cảnh thì nhiều người không còn phải nộp thuế thu nhập cá nhân. Chúng tôi đã cập nhật cách tính thuế thu nhập cá nhân mới nhất khi tăng giảm trừ gia cảnh.

Thu nhập trên 11 triệu đồng/tháng mới phải nộp thuế

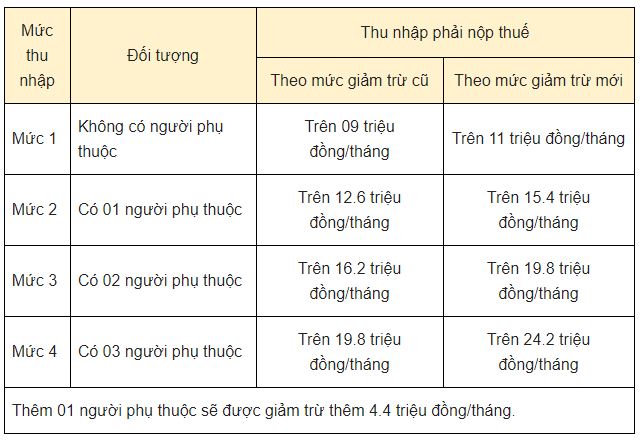

Điều 1 Nghị quyết 954/2020/UBTVQH14 điều chỉnh mức giảm trừ gia cảnh và áp dụng từ kỳ tính thuế năm 2020 như sau:

– Mức giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

– Mức giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4.4 triệu đồng/tháng.

Theo Điều 7 Thông tư 111/2013/TT-BTC, căn cứ tính thuế đối với thu nhập từ tiền lương, tiền công là thu nhập tính thuế và thuế suất, trong đó:

Thu nhập tính thuế được xác định bằng thu nhập chịu thuế trừ (-) các khoản giảm trừ sau.

Như vậy, chỉ khi có thu nhập tính thuế > 0 thì mới phải nộp thuế. Dưới đây là một số mức thu nhập phải nộp thuế thu nhập cá nhân sau khi đã trừ các khoản được miễn thuế (nếu có):

Cách tính thuế khi tăng mức giảm trừ gia cảnh

* Công thức tính thuế thu nhập cá nhân

Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được xác định theo công thức sau:

(1) Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

(2) Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Thu nhập chịu thuế được tính như sau:

(3) Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn

* Các bước tính thuế thu nhập cá nhân

Căn cứ vào công thức tính thuế trên, để tính được số thuế phải nộp hãy thực hiện tuần tự theo các bước sau:

Bước 1. Tính tổng thu nhập

Bước 2. Tính các khoản được miễn

Bước 3. Tính thu nhập chịu thuế theo công thức (3)

Bước 4. Tính các khoản được giảm trừ

Bước 5. Tính thu nhập tính thuế theo công thức (2)

Bước 6. Tính số thuế phải nộp theo công thức (1).

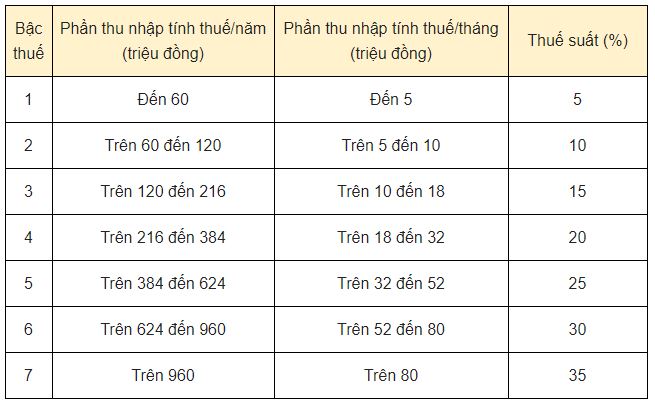

Đối với cá nhân cư trú ký hợp đồng lao động có thời hạn từ 03 tháng trở lên sau khi tính được thu nhập tính thuế thì chỉ cần lấy thu nhập tính thuế x thuế suất (phương pháp Biểu lũy tiến từng phần – Tính từng bậc thuế sau đó cộng lại theo bảng sau).

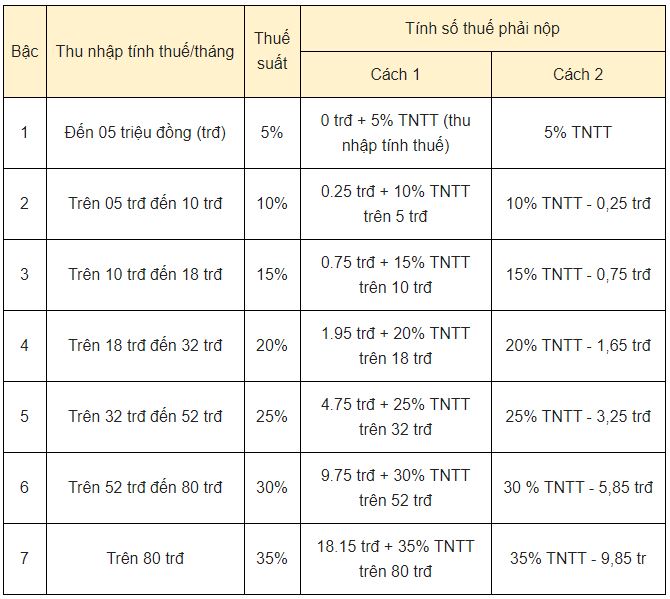

* Phương pháp tính thuế rút gọn

Để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC như sau:

Ví dụ: Anh A có thu nhập từ tiền lương là 30 triệu đồng/tháng, lương anh A nhận đã được công ty trích đóng các khoản bảo hiểm bắt buộc với mức là 10.5%. Anh A có 01 người phụ thuộc, trong tháng anh A không có khoản đóng góp từ thiện nào.

Thuế thu nhập cá nhân tạm nộp trong tháng được tính như sau:

– Thu nhập chịu thuế của anh A là 30 triệu đồng.

– Anh A được giảm trừ 02 khoản sau:

+ Giảm trừ gia cảnh cho chính bản thân là 11 triệu đồng.

+ Giảm trừ gia cảnh cho 01 người phụ thuộc là 4.4 triệu đồng.

Tổng cộng các khoản được giảm trừ là: 15.4 triệu đồng, thu nhập tính thuế của anh A là: 30 triệu đồng – 15.4 triệu đồng = 14.6 triệu đồng.

Cách 1: Biểu lũy tiến từng phần

Với khoản thu nhập tính thuế là 14.6 triệu đồng thì thu nhập của anh A gồm 03 bậc thuế, mỗi bậc thuế được tính như sau:

Bậc 1: 05 triệu đồng của bậc 1 x 5% = 250.000 đồng

Bậc 2: 05 triệu đồng của bậc 2 x 10% = 500.000 đồng

Bậc 3: 4.6 triệu đồng của bậc 3 x 15% = 690.000 đồng

Như vây, số thuế thu nhập tạm nộp trong tháng của anh A là 1.44 triệu đồng (250.000 đồng + 500.000 đồng + 690.000 đồng)

Cách 2: Tính thuế theo phương pháp rút gọn

Thu nhập tính thuế của anh A có bậc thuế cao nhất là bậc 3, đối chiếu với bảng tính thuế theo phương pháp rút gọn thì số thuế thu nhập anh A phải nộp = (14.6 triệu đồng x 15%) – 0.75 triệu đồng = 1.44 triệu đồng.

Xem thêm:

Chế độ thai sản khi cả 2 vợ chồng đều đóng bảo hiểm xã hội

Tự làm thủ tục hưởng chế độ thai sản, cần chuẩn bị những gì?

Bạn phải đóng BHXH bao lâu để được hưởng chế độ thai sản?

Chế độ thai sản cho chồng khi có vợ sinh con năm 2020

Tải về miễn phí mẫu file Excel in bìa sổ sách kế toán

Tải về miễn phí mẫu văn bản đề nghị miễn thuế, giảm thuế