Hàng năm, vào thời điểm đầu năm, khoảng tháng 1 dương lịch các doanh nghiệp và cá nhân, hộ kinh doanh đều phải nộp tiền lệ phí môn bài (hay còn quen gọi là thuế môn bài) theo quy định.

Lệ phí môn bài là 1 khoản tiền bắt buộc hầu hết cá nhân, doanh nghiệp, hộ kinh doanh phải nộp nhưng không phải ai cũng hiểu rõ khái niệm, mức thu và thời hạn kê khai tờ khai lệ phí môn bài như thế nào cũng như cập nhật những quy định mới nhất về mức thu lệ phí môn bài.

Những thắc mắc trên sẽ được MISA AMIS giải đáp, hướng dẫn chi tiết trong bài viết.

1. So sánh khái niệm thuế môn bài và lệ phí môn bài

| Khái niệm thuế môn bài

(trước đây theo quy định tại Thông tư số 96/2002/TT-BTC và Thông tư 42/2003/TT-BTC) |

Khái niệm lệ phí môn bài

(điểm mới theo quy định tại Nghị định số 139/2016/NĐ-CP) |

| Thuế môn bài là một sắc thuế trực thu và thường là định ngạch đánh vào giấy phép kinh doanh (môn bài) mà các doanh nghiệp, tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ và các hộ gia đình, cá nhân hoạt động sản xuất, kinh doanh phải nộp định kỳ hàng năm dựa trên vốn điều lệ/vốn đầu tư (đối với tổ chức) hoặc doanh thu theo năm (đối với hộ kinh doanh, cá nhân kinh doanh). | Lệ phí môn bài là một khoản lệ phí được ấn định dựa trên vốn điều lệ/vốn đầu tư đã đăng ký (đối với tổ chức) hoặc doanh thu theo năm (đối với hộ kinh doanh, cá nhân kinh doanh) mà tổ chức, hộ, cá nhân kinh doanh phải nộp ngân sách nhà nước do cơ quan thuế quản lý thu định kỳ hàng năm. |

Khoản tiền “Lệ phí môn bài” được áp dụng chính thức kể từ ngày 01/01/2017 thay thế tên gọi “thuế môn bài” trước đây.

Sự khác biệt giữa thuế môn bài và lệ phí môn bài được hiểu theo sự khác nhau ở bản chất của thuế và lệ phí. Theo đó:

- Thuế môn bài là một khoản thuế phải nộp ngân sách nhà nước bắt buộc theo quy định của các luật thuế. Mức thuế suất sẽ do các luật thuế quy định và là khoản thu chủ yếu của ngân sách nhà nước, giống như “tấm thẻ bài” mà cá nhân, tổ chức kinh doanh phải có trước khi sản xuất, kinh doanh.

- Còn đối với lệ phí môn bài lại là khoản lệ phí phải nộp cho nhà nước giống như các khoản phí, lệ phí khác theo bảng giá quy định của nhà nước về các khoản phí, lệ phí. Đồng thời đây cũng là một trong những khoản thu khác thuộc ngân sách nhà nước do cơ quan thuế quản lý.

2. Các trường hợp được miễn lệ phí môn bài

2.1. Miễn không giới hạn thời hạn

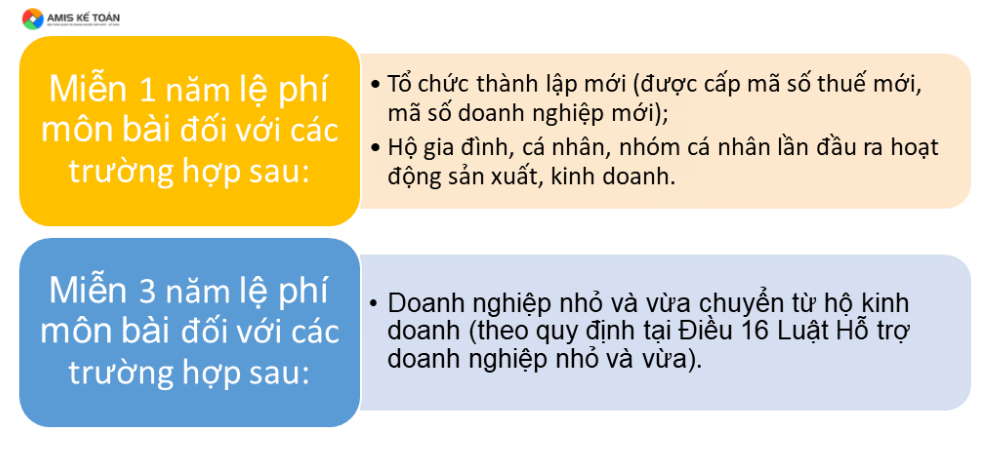

2.2. Miễn có thời hạn

Cụ thể như sau:

- Miễn 1 năm lệ phí môn bài đối với các trường hợp sau:

- Tổ chức thành lập mới (được cấp mã số thuế mới, mã số doanh nghiệp mới);

- Hộ gia đình, cá nhân, nhóm cá nhân lần đầu ra hoạt động sản xuất, kinh doanh.

(Áp dụng trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh từ ngày 01 tháng 01 đến ngày 31 tháng 12 và áp dụng cả với chi nhánh, văn phòng đại diện, địa điểm kinh doanh của tổ chức, hộ gia đình, cá nhân, nhóm cá nhân khi tổ chức, cá nhân đó đang trong thời gian miễn lệ phí môn bài).

- Miễn 3 năm lệ phí môn bài đối với các trường hợp sau: Doanh nghiệp nhỏ và vừa chuyển từ hộ kinh doanh (theo quy định tại Điều 16 Luật Hỗ trợ doanh nghiệp nhỏ và vừa). Áp dụng kể từ ngày được cấp giấy chứng nhận đăng ký doanh nghiệp lần đầu.

Lưu ý: Các bạn quan tâm chi tiết có thể xem căn cứ pháp lý và tìm hiểu thêm các trường hợp khác tại Điều 3, Nghị định số 139/2016/NĐ-CP; Khoản 1, Điều 1, Nghị định 22/2020/NĐ-CP và khoản 1, Điều 1, Thông tư số 65/2020/TT-BTC và những quy định trong Thông tư 302/2016/TT-BTC.

3. Thời hạn nộp hồ sơ khai lệ phí môn bài (tờ khai lệ phí môn bài)

3.1. Đối với doanh nghiệp

Các doanh nghiệp đang hoạt động sản xuất kinh doanh không phải nộp tờ khai lệ phí môn bài, ngoại trừ các đối tượng sau phải nộp tờ khai:

Các đối tượng trên phải nộp hồ sơ khai lệ phí môn bài (tờ khai lệ phí môn bài) chậm nhất là ngày 30 tháng 01 năm sau.

3.2. Đối với hộ kinh doanh, cá nhân kinh doanh thì không phải nộp hồ sơ khai lệ phí môn bài

Cơ quan thuế sẽ căn cứ hồ sơ khai thuế, cơ sở dữ liệu quản lý thuế để xác định doanh thu làm căn cứ tính số tiền lệ phí môn bài phải nộp và thông báo cho người nộp lệ phí môn bài thực hiện theo quy định tại Điều 13, Nghị định 126/2020/NĐ-CP (theo Khoản 1, Điều 10 Nghị định 126/2020/NĐ-CP).

4. Thời hạn nộp tiền lệ phí môn bài

Thời hạn nộp tiền lệ phí môn bài của doanh nghiệp, tổ chức, hộ kinh doanh, cá nhân kinh doanh chậm nhất là ngày 30 tháng 01 hàng năm.

Một số trường hợp khác:

TH1: Đối với doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả đơn vị phụ thuộc, địa điểm kinh doanh của doanh nghiệp) khi kết thúc thời gian được miễn lệ phí môn bài (năm thứ tư kể từ năm thành lập doanh nghiệp) thì thời hạn nộp lệ phí môn bài như sau:

- Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng đầu năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 7 năm kết thúc thời gian miễn;

- Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng cuối năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 01 năm liền kề năm kết thúc thời gian miễn.

TH2: Hộ kinh doanh, cá nhân kinh doanh đã chấm dứt hoạt động sản xuất, kinh doanh sau đó hoạt động trở lại thì thời hạn nộp lệ phí môn bài như sau:

- Trường hợp ra hoạt động trong 6 tháng đầu năm: Chậm nhất là ngày 30 tháng 7 năm ra hoạt động;

- Trường hợp ra hoạt động trong thời gian 6 tháng cuối năm: Chậm nhất là ngày 30 tháng 01 năm liền kề năm ra hoạt động.

(Căn cứ pháp lý theo khoản 9, Điều 18, Nghị định 126/2020/NĐ-CP quy định chi tiết một số điều của Luật quản lý thuế số 38/2019/QH14).

5. Mức thu và nguyên tắc xác định mức thu lệ phí môn bài năm 2022

5.1. Mức thu lệ phí môn bài năm 2022

Đối với doanh nghiệp

| Căn cứ theo vốn điều lệ hoặc vốn đầu tư | Mức lệ phí môn bài cả năm (đồng/năm) | Bậc | Mã tiểu mục |

| Trên (>) 10 tỷ đồng | 3.000.000 | Bậc 1 | 2862 |

| Từ (< hoặc =) 10 tỷ đồng trở xuống | 2.000.000 | Bậc 2 | 2863 |

| Chi nhánh, văn phòng đại diện, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác | 1.000.000 | Bậc 3 | 2864 |

(theo Điều 4, Nghị định số 139/2016/NĐ-CP)

Đối với cá nhân, nhóm cá nhân, hộ gia đình

| Căn cứ theo doanh thu cả năm | Mức lệ phí môn bài cả năm (đồng/năm) | Bậc | Mã tiểu mục |

| Trên (>) 500 triệu đồng/năm | 1.000.000 | Bậc 1 | 2862 |

| Trên (>) 300 đến (< hoặc =) 500 triệu đồng/năm | 500.000 | Bậc 2 | 2863 |

| Trên (>) 100 đến (< hoặc =) 300 triệu đồng/năm | 300.000 | Bậc 3 | 2864 |

(theo Khoản 3, Điều 1, Thông tư số 65/2020/TT-BTC)

5.2. Nguyên tắc xác định mức thu lệ phí môn bài

Các bạn cần chú ý nắm bắt thêm một số quy định về nguyên tắc xác định mức thu lệ phí môn bài để áp dụng cho đúng và biết cách xác định trong một số trường hợp đặc biệt.

- Nguyên tắc xác định mức thu lệ phí môn bài đối với doanh nghiệp:

Căn cứ vốn để xác định mức thu lệ phí môn bài đối với tổ chức ở bên trên dựa vào:

- Vốn điều lệ ghi trong giấy chứng nhận đăng ký kinh doanh hoặc ghi trong giấy chứng nhận đăng ký doanh nghiệp hoặc ghi trong điều lệ hợp tác xã.

- Trường hợp không có vốn điều lệ thì căn cứ vào vốn đầu tư ghi trong giấy chứng nhận đăng ký đầu tư hoặc văn bản quyết định chủ trương đầu tư.

- Trường hợp tổ chức có thay đổi vốn điều lệ hoặc vốn đầu tư thì căn cứ để xác định mức thu lệ phí môn bài là vốn điều lệ hoặc vốn đầu tư của năm trước liền kề năm tính lệ phí môn bài.

- Trường hợp vốn điều lệ hoặc vốn đầu tư được ghi trong giấy chứng nhận đăng ký kinh doanh hoặc giấy chứng nhận đăng ký đầu tư bằng ngoại tệ thì quy đổi ra tiền đồng Việt Nam để làm căn cứ xác định mức lệ phí môn bài theo tỷ giá mua vào của ngân hàng thương mại, tổ chức tín dụng nơi người nộp lệ phí môn bài mở tài khoản tại thời điểm người nộp lệ phí môn bài nộp tiền vào ngân sách nhà nước.

- Tổ chức, chi nhánh, văn phòng đại diện, địa điểm kinh doanh (thuộc trường hợp không được miễn lệ phí môn bài trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh) được thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp trong thời gian của 6 tháng đầu năm thì nộp mức lệ phí môn bài cả năm; nếu thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp trong thời gian 6 tháng cuối năm thì nộp 50% mức lệ phí môn bài cả năm.

- Doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả chi nhánh, văn phòng đại diện, địa điểm kinh doanh) khi hết thời gian được miễn lệ phí môn bài (năm thứ tư kể từ năm thành lập doanh nghiệp): Trường hợp kết thúc trong thời gian 6 tháng đầu năm nộp mức lệ phí môn bài cả năm, trường hợp kết thúc trong thời gian 6 tháng cuối năm nộp 50% mức lệ phí môn bài cả năm.

- Người nộp lệ phí môn bài đang hoạt động có văn bản gửi cơ quan thuế quản lý trực tiếp hoặc cơ quan đăng ký kinh doanh về việc tạm ngừng hoạt động sản xuất, kinh doanh trong năm dương lịch (từ ngày 01 tháng 01 đến ngày 31 tháng 12) không phải nộp lệ phí môn bài năm tạm ngừng kinh doanh với điều kiện: văn bản xin tạm ngừng hoạt động sản xuất, kinh doanh gửi cơ quan thuế hoặc cơ quan đăng ký kinh doanh trước thời hạn phải nộp lệ phí theo quy định (ngày 30 tháng 01 hàng năm) và chưa nộp lệ phí môn bài của năm xin tạm ngừng hoạt động sản xuất, kinh doanh. Trường hợp tạm ngừng hoạt động sản xuất, kinh doanh không đảm bảo điều kiện nêu trên thì nộp mức lệ phí môn bài cả năm.

- Nguyên tắc xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình

- Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình (trừ cá nhân cho thuê tài sản) là: tổng doanh thu tính thuế thu nhập cá nhân năm trước liền kề của hoạt động sản xuất, kinh doanh (không bao gồm hoạt động cho thuê tài sản) của các địa điểm kinh doanh theo quy định tại Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ trưởng Bộ Tài chính hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh; hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế thu nhập cá nhân quy định tại Luật sửa đổi, bổ sung một số điều của các Luật về thuế số 71/2014/QH13 và Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế.

- Cá nhân, nhóm cá nhân, hộ gia đình đã giải thể, tạm ngừng sản xuất, kinh doanh sau đó ra kinh doanh trở lại không xác định được doanh thu của năm trước liền kề thì doanh thu làm cơ sở xác định mức thu lệ phí môn bài là doanh thu của năm tính thuế của cơ sở sản xuất, kinh doanh cùng quy mô, địa bàn, ngành nghề theo quy định tại Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ trưởng Bộ Tài chính.

- Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân có hoạt động cho thuê tài sản là doanh thu tính thuế thu nhập cá nhân của các hợp đồng cho thuê tài sản của năm tính thuế.

+ Trường hợp cá nhân phát sinh nhiều hợp đồng cho thuê tài sản tại một địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho địa điểm đó là tổng doanh thu từ các hợp đồng cho thuê tài sản của năm tính thuế.

+ Trường hợp cá nhân phát sinh cho thuê tài sản tại nhiều địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho từng địa điểm là tổng doanh thu từ các hợp đồng cho thuê tài sản của các địa điểm của năm tính thuế, bao gồm cả trường hợp tại một địa điểm có phát sinh nhiều hợp đồng cho thuê tài sản.

- Trường hợp hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì nộp lệ phí môn bài theo từng năm tương ứng với số năm cá nhân, nhóm cá nhân, hộ gia đình khai nộp thuế giá trị gia tăng, thuế thu nhập cá nhân. Trường hợp cá nhân, nhóm cá nhân, hộ gia đình khai nộp thuế giá trị gia tăng, thuế thu nhập cá nhân một lần đối với hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì chỉ nộp lệ phí môn bài của một năm.

- Cá nhân, nhóm cá nhân, hộ gia đình, địa điểm sản xuất, kinh doanh (thuộc trường hợp không được miễn lệ phí môn bài) nếu ra sản xuất kinh doanh trong 06 tháng đầu năm thì nộp mức lệ phí môn bài cả năm, nếu ra sản xuất kinh doanh trong 06 tháng cuối năm thì nộp 50% mức lệ phí môn bài của cả năm.”

6. Ví dụ minh họa về cách xác định đối tượng và tính mức thu lệ phí môn bài năm 2022

Ví dụ 1: Giả sử tại Công ty TNHH SX VÀ TM Xuân Cường thành lập mới với ngành nghề kinh doanh thương mại tại quận Nam Từ Liêm, TP. Hà Nội được cấp giấy chứng nhận đăng ký kinh doanh vào ngày 15/07/2021, số vốn điều lệ đăng ký là 10 tỷ đồng. Hãy xác định thời hạn nộp tờ khai và mức thu lệ phí môn bài năm 2021, năm 2022 của Công ty?

Trả lời:

Căn cứ theo khoản 1, Điều 1, Thông tư số 65/2020/TT-BTC thì “tổ chức thành lập mới (được cấp mã số thuế mới, mã số doanh nghiệp mới)” sẽ được miễn 1 năm lệ phí môn bài do vậy Công ty TNHH SX VÀ TM Xuân Cường sẽ được miễn lệ phí môn bài năm đầu tiên là năm 2021. Tuy nhiên, Công ty TNHH SX VÀ TM Xuân Cường vẫn phải nộp hồ sơ khai lệ phí môn bài năm 2021 mà không được miễn kê khai.

Cụ thể: Thời hạn nộp tờ khai và mức thu lệ phí môn bài của Công ty TNHH SX VÀ TM Xuân Cường cho năm 2021 và 2022 như sau:

| Năm phát sinh | Thời hạn nộp tờ khai lệ phí môn bài | Thời hạn nộp tiền và mức thu lệ phí môn bài |

| Năm 2021 | Chậm nhất là ngày 30/01/2022 | Được miễn, mức thu =0 đồng |

| Năm 2022 | Không phải nộp tờ khai nữa, chỉ nộp năm đầu. | Chậm nhất là ngày 30/01/2022, mức thu là 2.000.000 đồng. |

Ví dụ 2: Giả sử Công ty TNHH SX VÀ TM Xuân Cường ở cùng ví dụ 1 thành lập thêm 1 địa điểm kinh doanh mới tại quận Hai Bà Trưng vào ngày 16/10/2021 và 1 chi nhánh mới tại quận Nam Từ Liêm vào ngày 25/02/2022. Hãy xác định thời hạn nộp tờ khai và mức thu lệ phí môn bài năm 2021, năm 2022 của Công ty và cả địa điểm kinh doanh, chi nhánh của công ty?

Trả lời:

Do Công ty TNHH SX VÀ TM Xuân Cường thành lập mới 6 tháng cuối năm 2021 nên trong năm 2021 cả Công ty và địa điểm kinh doanh mới thành lập vào ngày 16/10/2021 đều được miễn lệ phí môn bài. Tuy nhiên năm 2022 thì công ty không được miễn nên chi nhánh mới mới tại quận Nam Từ Liêm thành lập vào ngày 25/02/2022 sẽ không được miễn lệ phí môn bài nữa.

Cụ thể: Thời hạn nộp tờ khai và mức thu lệ phí môn bài của Công ty TNHH SX VÀ TM Xuân Cường và cả địa điểm kinh doanh, chi nhánh của công ty cho năm 2021 và 2022 như sau:

Đối với trụ sở công ty:

| Năm phát sinh | Thời hạn nộp tờ khai lệ phí môn bài | Thời hạn nộp tiền và mức thu lệ phí môn bài |

| Năm 2021 | chậm nhất là ngày 30/01/2022 | Được miễn, mức thu =0 đồng |

| Năm 2022 | Không phải nộp tờ khai cho trụ sở nhưng phải nộp cho các chi nhánh thành lập mới. | chậm nhất là ngày 30/01/2022, mức thu là 2.000.000 đồng. |

Đối với địa điểm kinh doanh thành lập ngày 16/10/2021 tại quận Hai Bà Trưng của công ty:

| Năm phát sinh | Thời hạn nộp tờ khai lệ phí môn bài | Thời hạn nộp tiền và mức thu lệ phí môn bài |

| Năm 2021 | chậm nhất là ngày 30/01/2022 | Được miễn, mức thu =0 đồng |

| Năm 2022 | Không phải nộp chỉ nộp lần đầu tiên. | chậm nhất là ngày 30/01/2022, mức thu là 1.000.000 đồng. |

Đối với chi nhánh thành lập ngày 25/02/2022 tại quận Nam Từ Liêm của công ty:

| Năm phát sinh | Thời hạn nộp tờ khai lệ phí môn bài | Thời hạn nộp tiền và mức thu lệ phí môn bài |

| Năm 2021 | Chưa thành lập | Không có nên không tính |

| Năm 2022 | Chậm nhất là ngày 30/01/2023 | Chậm nhất là ngày 30/01/2023, mức thu là 1.000.000 đồng. |

Tổng hợp kết quả:

Năm 2021: Phải nộp tờ khai của lệ phí môn bài cho trụ sở và địa điểm kinh doanh chậm nhất là ngày 30/01/2022. Số tiền phải nộp: 0 đồng.

Năm 2022: Phải nộp tờ khai của lệ phí môn bài cho chi nhánh chậm nhất là ngày 30/01/2023.

Số tiền lệ phí môn bài phải nộp:

+ Số tiền lệ phí phải nộp trụ sở và địa điểm kinh doanh chậm nhất là 30/01/2022= lệ phí của trụ sở + địa điểm kinh doanh = 2.000.000 +1.000.000 = 3.000.000 đồng.

+ Số tiền lệ phí phải nộp chi nhánh chậm nhất là 30/01/2023= 1.000.000 đồng

? Số tiền lệ phí môn bài phải nộp tổng hợp phát sinh năm 2022 là= 3.000.000 đ + 1.000.000đ = 4.000.000 đồng.

Ví dụ 3: Giả sử tại Công ty TNHH Thái An được thành lập mới vào ngày 05/01/2019 với số vốn điều lệ là 8 tỷ đồng tại quận 1, TP.HCM, đến ngày 28/04/2021, Công ty thông báo tạm ngưng kinh doanh từ ngày 28/04/2021 đến ngày 27/04/2022 và đã được Sở kế hoạch và đầu tư thành phố chấp nhận. Đến ngày 28/04/2022 sau khi trở lại hoạt động Công ty đã đăng ký tăng vốn điều lệ lên 15 tỷ đồng (trước đó Công ty đã thông báo trở lại hoạt động với Sở kế hoạch và đầu tư thành phố và được chấp thuận). Hãy xác định thời hạn nộp tờ khai và mức thu lệ phí môn bài năm 2021, năm 2022 của Công ty?

Trả lời:

Do Công ty TNHH Thái An thành lập năm 2019 nên năm 2021 công ty sẽ không được miễn lệ phí môn bài nữa. Mặt khác công ty tạm ngưng không tròn năm, không phải (từ ngày 01 tháng 01 đến ngày 31 tháng 12) và cũng không gửi văn bản tạm ngừng trước thời hạn nộp lệ phí môn bài là 30/01 hàng năm ?do vậy, Công ty phải nộp lệ phí môn bài cả năm 2021.

Đến năm 2022, mặc dù có tăng vốn điều lệ lên trên 10 tỷ đồng nhưng căn cứ quy định : “Trường hợp tổ chức có thay đổi vốn điều lệ hoặc vốn đầu tư thì căn cứ để xác định mức thu lệ phí môn bài là vốn điều lệ hoặc vốn đầu tư của năm trước liền kề năm tính lệ phí môn bài.” Do vậy căn cứ tình mức thu môn bài năm 2022 vẫn là vốn điều lệ năm 2021 là 8 tỷ đồng với mức thu là 2 trđ.

Cụ thể: Thời hạn nộp tờ khai và mức thu lệ phí môn bài của Công ty TNHH Thái An cho năm 2021 và 2022 như sau:

Đối với trụ sở công ty:

| Năm phát sinh | Thời hạn nộp tờ khai lệ phí môn bài | Thời hạn nộp tiền và mức thu lệ phí môn bài |

| Năm 2021 | Không phải nộp | chậm nhất là ngày 30/01/2021, mức thu là 2.000.000 đồng. |

| Năm 2022 | Chậm nhất là ngày 30/01/2023 | chậm nhất là ngày 30/01/2023, mức thu là 2.000.000 đồng. |

7. Kết luận

MISA AMIS đã cập nhật những quy định mới về lệ phí môn bài áp dụng cho năm 2022, hy vọng qua bài viết các bạn có thể nắm được chắc chắn quy định về lệ phí môn bài từ đó có thể tính và biết được mức lệ phí môn bài của đơn vị mình cũng như thời hạn nộp tờ khai, thời hạn nộp tiền và biết được trường hợp nào được miễn, trường hợp nào được đóng thấp hơn mức thu cả năm…

Các bạn quan tâm đến cách lên tờ khai và điền các chỉ tiêu trên tờ khai lệ phí môn bài xem tiếp phần 2 tại đây.

Chúc quý bạn đọc sức khỏe và thành công !

Tác giả: Người yêu kế toán