Ngày 28 tháng 5 năm 2022 Chính phủ đã chính thức ban hành Nghị định số 34/2022/NĐ-CP cho phép gia hạn thời hạn nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân và tiền thuê đất trong năm 2022.

Chính sách gia hạn thời hạn nộp thuế GTGT, thuế TNDN, thuế TNCN và tiền thuê đất trong năm 2022 sẽ góp phần tiếp tục hỗ trợ, giảm bớt khó khăn cho các doanh nghiệp, cá nhân kinh doanh trước tác động tiêu cực của dịch bệnh Covid-19. Gia hạn thời hạn nộp các loại tiền thuế này tạo điều kiện để các doanh nghiệp có thời gian phục hồi sản xuất và có nguồn vốn lưu động để kịp thời ổn định hoạt động của doanh nghiệp.

Để giúp quý bạn đọc nhanh chóng nắm bắt được chính sách mới này chúng tôi xin chia sẻ chi tiết nội dung của Nghị định này trong bài viết dưới đây.

1. Xác định đối tượng được gia hạn thời hạn nộp thuế GTGT và TNDN năm 2022

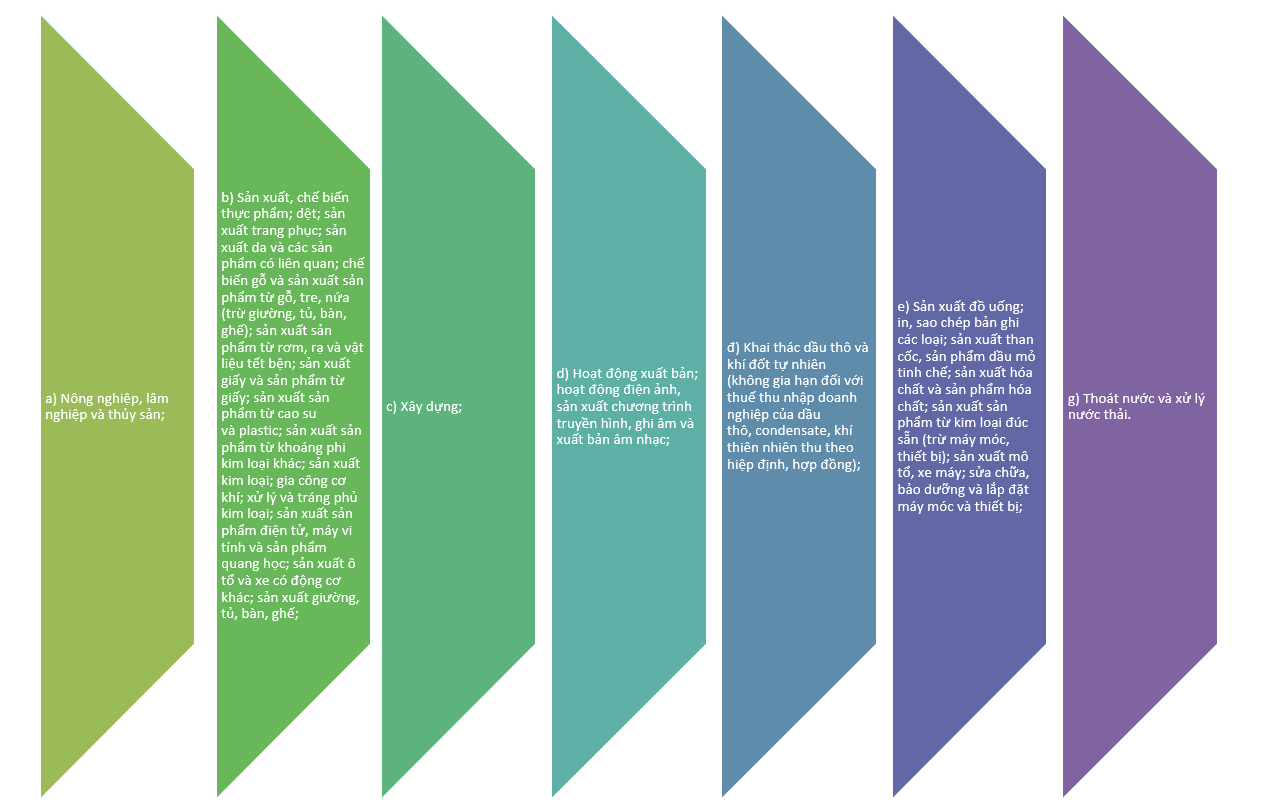

1.1 Hoạt động sản xuất trong các ngành kinh được gia hạn thời:

Doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh, cá nhân hoạt động sản xuất trong các ngành kinh tế sau được gia hạn (căn cứ theo khoản 1, Điều 3):

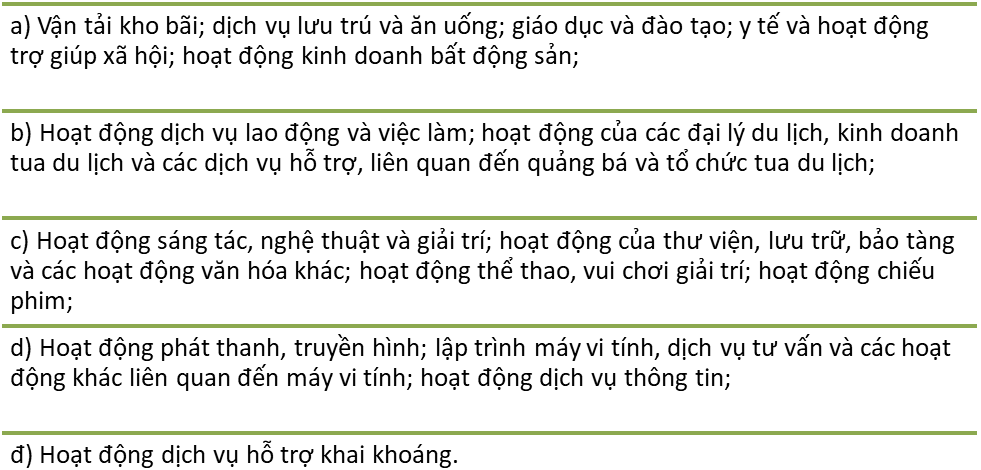

1.2 Hoạt động kinh doanh trong các ngành kinh t hoạt động sản xuất

Doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh, cá nhân hoạt động kinh doanh trong các ngành kinh tế sau được gia hạn (căn cứ theo khoản 2, Điều 3):

1.3 Hoạt động sản xuất sản phẩm công nghiệp hỗ trợ ưu tiên phát triển; sản phẩm cơ khí trọng điểm

Doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh, cá nhân hoạt động sản xuất sản phẩm công nghiệp hỗ trợ ưu tiên phát triển; sản phẩm cơ khí trọng điểm.

1.4 Doanh nghiệp nhỏ và siêu nhỏ

Doanh nghiệp nhỏ và siêu nhỏ được xác định theo quy định của Luật Hỗ trợ doanh nghiệp nhỏ và vừa năm 2017 và Nghị định số 80/2021/NĐ-CP ngày 26 tháng 8 năm 2021 của Chính phủ quy định chi tiết một số điều của Luật Hỗ trợ doanh nghiệp nhỏ và vừa.

1.5 Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài thực hiện các giải pháp hỗ trợ khách hàng chịu ảnh hưởng do dịch Covid-19

Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài thực hiện các giải pháp hỗ trợ khách hàng là doanh nghiệp, tổ chức, cá nhân chịu ảnh hưởng do dịch Covid-19 theo quy định của Ngân hàng Nhà nước Việt Nam.

Lưu ý: Điều kiện xác định danh mục ngành kinh tế được gia hạn với khoản 1; 2; 3 trong mục này như sau:

Điều kiện 1: Phải thuộc danh mục ngành nghề theo quy định

– Danh mục ngành kinh tế được giảm thuế nêu tại khoản 1, 2 điều này được xác định theo Quyết định số 27/2018/QĐ-TTg ngày 06 tháng 7 năm 2018 của Thủ tướng Chính phủ về ban hành hệ thống ngành kinh tế Việt Nam. (Tải về Quyết định số 27/2018/QĐ-TTg và phụ lục của quyết định).

Phân ngành kinh tế theo Phụ lục I ban hành kèm theo Quyết định số 27/2018/QĐ-TTg gồm 5 cấp và việc xác định ngành kinh tế được áp dụng theo nguyên tắc:

| Các trường hợp tên ngành kinh tế

(nêu tại khoản 1 và khoản 2 Điều này) |

Đối tượng được gia hạn tiền thuế |

| Thuộc ngành cấp 1 | Được áp dụng gia hạn bao gồm tất cả các ngành kinh tế thuộc phân cấp 2, cấp 3, cấp 4, cấp 5 của ngành cấp 1 . |

| Thuộc ngành cấp 2 | Được áp dụng gia hạn bao gồm tất cả các ngành kinh tế thuộc phân cấp 3, cấp 4, cấp 5 của ngành cấp 2. |

| Thuộc ngành cấp 3 | được áp dụng gia hạn bao gồm tất cả các ngành kinh tế thuộc phân cấp 4, cấp 5 của ngành cấp 3. |

| Thuộc ngành cấp 4 | Được áp dụng gia hạn bao gồm tất cả các ngành kinh tế thuộc phân cấp 5 của ngành cấp 4. |

Bảng 1: Nguyên tắc phân cấp ngành kinh tế theo Phụ lục I ban hành kèm Quyết định 24/2018/QĐ-TTg

– Sản phẩm công nghiệp hỗ trợ ưu tiên phát triển; sản phẩm cơ khí trọng điểm phải nằm trong danh mục theo quy định.

+ Sản phẩm công nghiệp hỗ trợ ưu tiên phát triển được xác định theo Nghị định số 111/2015/NĐ-CP ngày 03 tháng 11 năm 2015 của Chính phủ về phát triển công nghiệp hỗ trợ (tải về Nghị định số 111/2015/NĐ-CP).

+ Sản phẩm cơ khí trọng điểm được xác định theo Quyết định số 319/QĐ-TTg ngày 15 tháng 3 năm 2018 của Thủ tướng Chính phủ phê duyệt Chiến lược phát triển ngành cơ khí Việt Nam đến năm 2025, tầm nhìn đến năm 2035 (Tải về Quyết định số 319/QĐ-TTg ).

Điều kiện 2: Đơn vị gia hạn phải có hoạt động sản xuất, kinh doanh và phát sinh doanh thu trong năm 2021 hoặc 2022.

Ngành kinh tế, lĩnh vực của doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh, cá nhân kinh doanh quy định tại khoản 1, khoản 2 và khoản 3 Điều này là ngành, lĩnh vực mà doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh, cá nhân kinh doanh có hoạt động sản xuất, kinh doanh và phát sinh doanh thu trong năm 2021 hoặc 2022.

2. Thời hạn gia hạn thời hạn nộp thuế và tiền thuê đất

2.1 Đối với thuế giá trị gia tăng (trừ thuế giá trị gia tăng khâu nhập khẩu)

2.1.1 Nguyên tắc gia hạn thuế giá trị gia tăng:

- Gia hạn thời hạn nộp thuế đối với số thuế giá trị gia tăng phát sinh phải nộp cho cả số thuế phân bổ cho các địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính, số thuế nộp theo từng lần phát sinh.

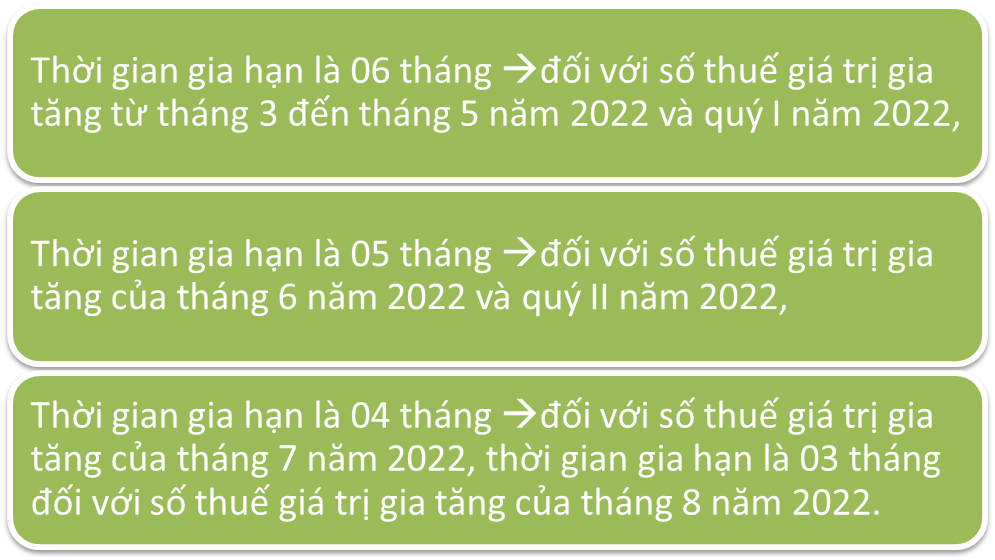

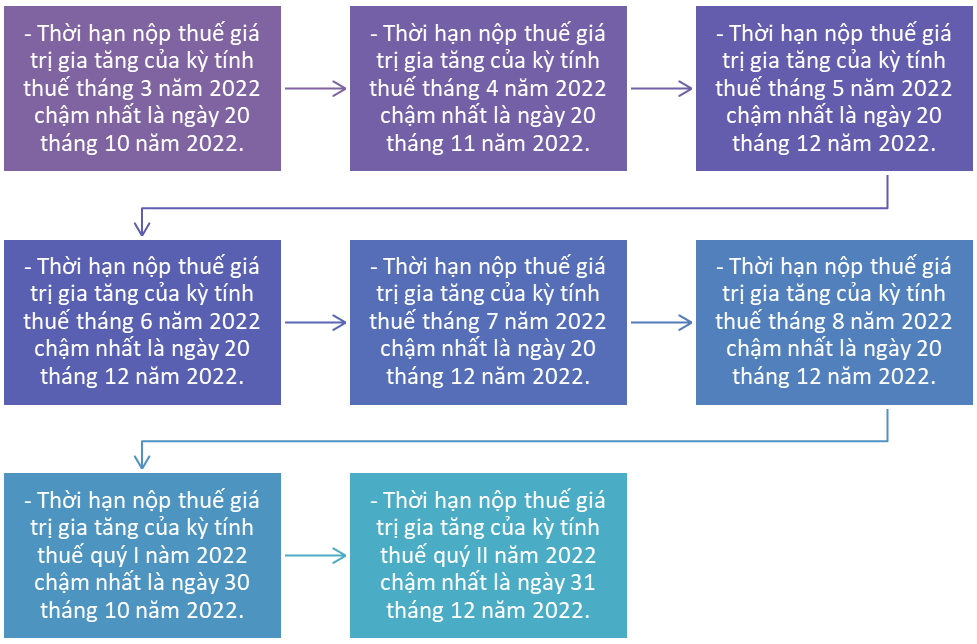

- Gia hạn thời hạn nộp thuế của kỳ tính thuế từ tháng 3 đến tháng 8 năm 2022 (đối với trường hợp kê khai thuế giá trị gia tăng theo tháng) và kỳ tính thuế quý I, quý II năm 2022 (đối với trường hợp kê khai thuế giá trị gia tăng theo quý), cụ thể:

- Thời gian gia hạn tại điểm này được tính ?từ ngày kết thúc thời hạn nộp thuế giá trị gia tăng theo quy định của pháp luật về quản lý thuế. Cụ thể, căn cứ theo Điều 55, Luật quản lý thuế số 38/2019/QH14 quy định thời hạn nộp thuế như sau: “ Trường hợp người nộp thuế tính thuế, thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.”

- Trường hợp người nộp thuế khai bổ sung hồ sơ khai thuế của kỳ tính thuế được gia hạn dẫn đến làm tăng số thuế giá trị gia tăng phải nộp và gửi đến cơ quan thuế trước khi hết thời hạn nộp thuế được gia hạn thì số thuế được gia hạn bao gồm cả số thuế phải nộp tăng thêm do khai bổ sung.

- Các doanh nghiệp, tổ chức thuộc đối tượng được gia hạn thực hiện kê khai, nộp Tờ khai thuế giá trị gia tăng tháng, quý theo quy định của pháp luật hiện hành, nhưng chưa phải nộp số thuế giá trị gia tăng phải nộp phát sinh trên Tờ khai thuế giá trị gia tăng đã kê khai.

- Trường hợp doanh nghiệp, tổ chức nêu Nghị định này có các chi nhánh, đơn vị trực thuộc thực hiện khai thuế giá trị gia tăng riêng với cơ quan thuế quản lý trực tiếp của chi nhánh, đơn vị trực thuộc thì các chi nhánh, đơn vị trực thuộc cũng thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng.

- Trường hợp chi nhánh, đơn vị trực thuộc của doanh nghiệp, tổ chức nêu tại Nghị định này không có hoạt động sản xuất kinh doanh thuộc ngành kinh tế, lĩnh vực được gia hạn thì chi nhánh, đơn vị trực thuộc không thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng.

2.2.2 Thời hạn nộp thuế giá trị gia tăng được gia hạn năm 2022

Thời hạn nộp thuế giá trị gia tăng của tháng, quý được gia hạn như sau:

3. Gia hạn đối với thuế thu nhập doanh nghiệp

3.1 Điều kiện gia hạn thuế thu nhập doanh nghiệp

– Doanh nghiệp, tổ chức thuộc đối tượng được quy định được giảm thuế tại Nghị định này.

– Trường hợp doanh nghiệp, tổ chức nêu tại Nghị định này có các chi nhánh, đơn vị trực thuộc thực hiện khai thuế thu nhập doanh nghiệp riêng với cơ quan thuế quản lý trực tiếp của chi nhánh, đơn vị trực thuộc thì các chi nhánh, đơn vị trực thuộc cũng thuộc đối tượng được gia hạn nộp thuế thu nhập doanh nghiệp.

– Trường hợp chi nhánh, đơn vị trực thuộc của doanh nghiệp, tổ chức nêu tại Nghị định này không có hoạt động sản xuất kinh doanh thuộc ngành kinh tế, lĩnh vực được gia hạn thì chi nhánh, đơn vị trực thuộc không thuộc đối tượng được gia hạn nộp thuế thu nhập doanh nghiệp.

3.2 Thời hạn gia hạn đối với thuế thu nhập doanh nghiệp

Gia hạn thời hạn nộp thuế đối với số thuế thu nhập doanh nghiệp tạm nộp của quý I, quý II kỳ tính thuế thu nhập doanh nghiệp năm 2022.

Thời gian gia hạn là 03 tháng, kể từ ngày kết thúc thời hạn nộp thuế thu nhập doanh nghiệp theo quy định của pháp luật về quản lý thuế.

4. Gia hạn đối với thuế giá trị gia tăng, thuế thu nhập cá nhân của hộ kinh doanh, cá nhân kinh doanh

– Gia hạn thời hạn nộp thuế giá trị gia tăng, thuế thu nhập cá nhân đối với số tiền thuế phải nộp phát sinh năm 2022 của hộ kinh doanh, cá nhân kinh doanh hoạt động trong các ngành kinh tế, lĩnh vực nêu tại Nghị định này.

– Hộ kinh doanh, cá nhân kinh doanh thực hiện nộp số tiền thuế được gia hạn tại khoản này chậm nhất là ngày 30 tháng 12 năm 2022.

5. Gia hạn đối với tiền thuê đất

5.1 Điều kiện gia hạn đối với tiền thuê đất

– Gia hạn thời hạn nộp tiền thuê đất đối với 50% số tiền thuê đất phát sinh phải nộp năm 2022 của doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh cá nhân thuộc đối tượng quy định tại Nghị định này đang được Nhà nước cho thuê đất trực tiếp theo Quyết định hoặc Hợp đồng của cơ quan nhà nước có thẩm quyền dưới hình thức trả tiền thuê đất hàng năm.

– Quy định này áp dụng cho cả trường hợp doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh, cá nhân có nhiều Quyết định, Hợp đồng thuê đất trực tiếp của nhà nước và có nhiều hoạt động sản xuất, kinh doanh khác nhau trong đó có ngành kinh tế, lĩnh vực quy định tại khoản 1, khoản 2, khoản 3 và khoản 5 Điều 3 Nghị định này.

– Trường hợp doanh nghiệp, tổ chức, hộ kinh doanh, cá nhân kinh doanh có hoạt động sản xuất, kinh doanh nhiều ngành kinh tế khác nhau trong đó có ngành kinh tế, lĩnh vực quy định tại khoản 1, khoản 2, khoản 3 và khoản 5 Điều 3 Nghị định này thì: doanh nghiệp, tổ chức được gia hạn toàn bộ số thuế giá trị gia tăng, số thuế thu nhập doanh nghiệp phải nộp; hộ kinh doanh, cá nhân kinh doanh được gia hạn toàn bộ thuế giá trị gia tăng, thuế thu nhập cá nhân phải nộp theo hướng dẫn tại Nghị định này.

– Trường hợp ngày cuối cùng của thời hạn nộp thuế được gia hạn trùng với ngày nghỉ theo quy định thì ngày cuối cùng của thời hạn được tính là ngày làm việc tiếp theo của ngày nghỉ đó.

5.2 Thời gian gia hạn với tiền thuê đất

Thời gian gia hạn là 06 tháng kể từ ngày 31 tháng 5 năm 2022 đến ngày 30 tháng 11 năm 2022.

6. Hồ sơ và thủ tục gia hạn tiền thuế năm 2022

6.1 Hồ sơ đăng ký gia hạn tiền thuế

+ Giấy đề nghị gia hạn nộp thuế và tiền thuê đất theo Mẫu tại Phụ lục ban hành kèm theo Nghị định này. (Tải về mẫu giấy đề nghị theo phụ lục Nghị định 34/2022/NĐ-CP).

+ Được gửi lại giấy đề nghị gia hạn lần đầu hoặc thay thế khi phát hiện có sai sót.

6.2 Thời hạn nộp hồ sơ gia hạn tiền thuế

+ Trường hợp Giấy đề nghị gia hạn không nộp cùng với thời điểm nộp hồ sơ khai thuế tháng (hoặc theo quý) thì thời hạn nộp chậm nhất là ngày 30 tháng 9 năm 2022.

+ Cơ quan quản lý thuế vẫn thực hiện gia hạn nộp thuế, tiền thuê đất của các kỳ phát sinh được gia hạn trước thời điểm nộp Giấy đề nghị gia hạn.

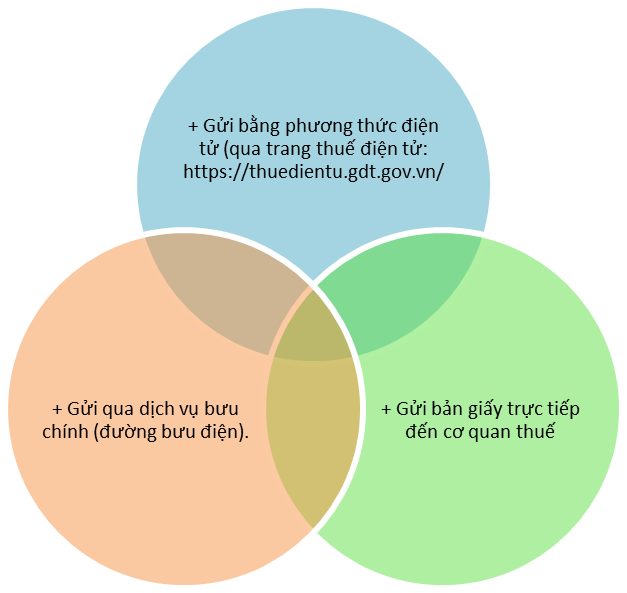

6.3 Phương thức nộp giấy đề nghị gia hạn tiền thuế

+ Gửi bằng phương thức điện tử (qua trang thuế điện tử: https://thuedientu.gdt.gov.vn/

+ Gửi bản giấy trực tiếp đến cơ quan thuế

+ Gửi qua dịch vụ bưu chính (đường bưu điện).

? gửi cho cơ quan thuế quản lý trực tiếp một lần cho toàn bộ số thuế, tiền thuê đất phát sinh trong các kỳ tính thuế được gia hạn cùng với thời điểm nộp hồ sơ khai thuế theo tháng (hoặc theo quý) theo quy định pháp luật về quản lý thuế.

- Chú ý: Trường hợp người nộp thuế có các khoản được gia hạn thuộc nhiều địa bàn cơ quan thuế quản lý khác nhau thì cơ quan thuế quản lý trực tiếp người nộp thuế có trách nhiệm truyền thông tin gửi Giấy đề nghị gia hạn cho cơ quan thuế quản lý có liên quan.

7. Một số lưu ý khi gia hạn tiền thuế năm 2022

– Người nộp thuế tự xác định và chịu trách nhiệm về việc đề nghị gia hạn đảm bảo đúng đối tượng được gia hạn theo Nghị định này.

– Nếu người nộp thuế gửi Giấy đề nghị gia hạn cho cơ quan thuế sau ngày 30 tháng 9 năm 2022 thì không được gia hạn nộp thuế, tiền thuê đất theo quy định tại Nghị định này.

– Cơ quan thuế không phải thông báo cho người nộp thuế về việc chấp nhận gia hạn nộp thuế và tiền thuê đất.

– Trường hợp trong thời gian gia hạn, cơ quan thuế có cơ sở xác định người nộp thuế không thuộc đối tượng gia hạn thì cơ quan thuế có văn bản thông báo cho người nộp thuế về việc không gia hạn và người nộp thuế phải nộp đủ số tiền thuế, tiền thuê đất và tiền chậm nộp trong khoảng thời gian đã thực hiện gia hạn vào ngân sách nhà nước.

– Trường hợp sau khi hết thời gian gia hạn, qua thanh tra, kiểm tra cơ quan nhà nước có thẩm quyền phát hiện người nộp thuế không thuộc đối tượng được gia hạn nộp thuế, tiền thuê đất theo quy định tại Nghị định này thì người nộp thuế phải nộp số tiền thuế còn thiếu, tiền phạt và tiền chậm nộp vào ngân sách nhà nước.

– Không tính tiền chậm nộp đối với số tiền thuế, tiền thuê đất được gia hạn trong khoảng thời gian được gia hạn thời hạn nộp (bao gồm cả trường hợp người nộp thuế gửi Giấy đề nghị gia hạn cho cơ quan thuế sau khi đã nộp hồ sơ khai thuế theo quy định tại Nghị định này và trường hợp cơ quan có thẩm quyền qua kiểm tra, thanh tra xác định người nộp thuế được gia hạn có số thuế phải nộp tăng thêm của các kỳ tính thuế được gia hạn).

– Trường hợp cơ quan thuế đã tính tiền chậm nộp (nếu có) đối với các hồ sơ thuế thuộc trường hợp được gia hạn theo quy định tại Nghị định này thì cơ quan thuế thực hiện điều chỉnh, không tính tiền chậm nộp.

– Chủ đầu tư các công trình, hạng mục công trình xây dựng cơ bản bằng nguồn vốn ngân sách nhà nước, các khoản thanh toán từ nguồn ngân sách nhà nước cho các công trình xây dựng cơ bản của các dự án sử dụng vốn ODA thuộc diện chịu thuế giá trị gia tăng khi làm thủ tục thanh toán với Kho bạc Nhà nước phải gửi kèm thông báo cơ quan thuế đã tiếp nhận Giấy đề nghị gia hạn hoặc Giấy đề nghị gia hạn có xác nhận đã gửi cơ quan thuế của nhà thầu thực hiện công trình ? Kho bạc Nhà nước căn cứ trên hồ sơ do chủ đầu tư gửi để chưa thực hiện khấu trừ thuế giá trị gia tăng trong thời gian gia hạn. Khi hết thời gian gia hạn, nhà thầu phải nộp đủ số thuế được gia hạn theo quy định.

Trên đây là toàn bộ bài viết về quy định mới trong việc gia hạn thời hạn nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân và tiền thuê đất trong năm 2022. Nghị định gia hạn tiền thuế này có hiệu lực từ ngày ký ban hành là ngày 28 tháng 05 năm 2022 đến hết ngày 31 tháng 12 năm 2022.

Tác giả: Người yêu kế toán.